Medida provisória que muda regras trabalhistas perde a validade no domingo

Proposta previa antecipação de férias e de feriados, concessão de férias coletivas e teletrabalho, entre outras medidas durante o estado de calamidade pública em razão da Covid-19

16/07/2020 - 09:14

O Senado retirou da pauta de votação a Medida Provisória 927/20, que altera as regras trabalhistas durante o período da pandemia. O texto, que já foi aprovado pela Câmara dos Deputados, irá caducar no domingo (19) quando acaba seu prazo de vigência.

O presidente do Senado, Davi Alcolumbre, decidiu retirar a MP de pauta após ouvir a opinião das lideranças partidárias sobre a matéria, cujas regras contemplam o teletrabalho, a antecipação do gozo de férias e de feriados e a concessão de férias coletivas, entre outros tópicos.

O assunto tem causado polêmica entre os senadores, que apresentaram mais de mil emendas ao texto. A proposta original já havia sido alterada pelos deputados.

Davi Alcolumbre ressaltou que faltou acordo para exame da matéria. "Quando não se tem entendimento é praticamente impossível votar MP ou uma matéria com a complexidade dessas" , afirmou.

Da Redação - ND

Com informações da Agência Senado

Fonte: Agência Câmara de Notícias

Guedes: imposto sobre transações está em estudo e IR de empresa deve cair

O ministro da Economia, Paulo Guedes, afirmou que a criação de um imposto sobre transações eletrônicas está em estudo, mas não detalhou como será esse tributo. Segundo o ministro, a proposta de reforma tributária do governo deve incluir tributação sobre dividendos, mas, em contrapartida, o Imposto de Renda para pessoas jurídicas deve cair.

A afirmação foi feita durante fala de Guedes no painel O Momento Econômico Brasileiro, parte da Expert XP, evento online de cinco dias realizado pela XP Investimentos.

Segundo Guedes, as transações eletrônicas estão crescendo e precisam entrar na base de tributação do governo. Ele destacou que há diversas e diferentes formas de transações digitais.

Entre as alternativas, Guedes destacou o comércio eletrônico, que está crescendo, como uma atividade que chamou a atenção do governo como uma base a ser tributada.

O ministro da Economia fez questão de ressaltar que não se trata de uma nova CPMF com nome diferente porque a base de tributação será diferente.

Menos IR para empresas

Paulo Guedes afirmou que a proposta de reforma tributária do governo inclui a redução do imposto de renda sobre empresas. O objetivo, disse, é atrair empresas para o Brasil.

Mas para não perder receitas, Guedes afirmou que será criado um novo imposto, sobre os dividendos - uma forma que as empresas usam para distribuir lucros aos acionistas, inclusive aos investidores que aplicam em ações negociadas em Bolsa.

Guedes disse que essa parte da reforma já está pronta, mas não será entregue na próxima terça-feira, quando o governo apresenta ao Congresso a primeira parte das propostas do Executivo.

Isso porque o governo vai trabalhar com as proposta de reforma tributária que já estão no Congresso em vez de enviar uma proposta fechada do Executivo.

Confira na íntegra a nova reforma tributária proposta pelo governo do RS

Propostas foram apresentadas pelo governador Eduardo Leite nesta quinta-feira | Foto: Gustavo Mansur / Palácio Piratini / CP

As propostas que compõem a nova reforma tributária foram apresentadas nesta quinta-feira, em videoconferência, pelo governador Eduardo Leite. A reforma, que terá apenas duas alíquotas de ICMS de 17% e 25%, passa a valer a partir de 2021.

Ao completar o ciclo de reformas que começou em 2019 no Rio Grande do Sul, as mudanças apresentadas pelo governador Eduardo Leite junto com o secretário da Fazenda, Marco Aurelio Cardoso, buscam simplificar a relação dos cidadãos e das empresas com os tributos, garantir redução significativa da carga de Imposto sobre Circulação de Mercadorias e Serviços (ICMS) para as pessoas de baixa renda e aumentar a competitividade do setor privado, com uma distribuição mais racional do peso dos impostos.

“Poderíamos apenas renovar as alíquotas majoradas que expirariam no fim do ano, o que resolveria o problema de caixa do governo e dos municípios, mas diminuiria a nossa competitividade do Rio Grande do Sul. Se simplesmente retirássemos, haveria um rombo de quase R$ 3 bilhões em arrecadação a partir de 2021 para o Estado e de R$ 850 milhões para as prefeituras. Mas não adianta ter a menor carga tributária e pagar o preço da precarização de serviços”, explicou o governador.

Os primeiros a conhecerem o conjunto de medidas – que vão da revisão de alíquotas de ICMS à devolução de parte do imposto sobre o consumo a famílias de baixa renda – foram os deputados estaduais, que efetivamente decidirão sobre os projetos. Dos 55 parlamentares, 53, representando todas as bancadas, participaram da videoconferência.

Antes de enviar a Reforma à Assembleia Legislativa, o governo do Estado abrirá espaço para que a sociedade contribua com sugestões e fará novas rodadas de reuniões para esclarecimentos, discussões e alterações. O objetivo é remeter os textos finais nas próximas semanas, para que possam ser apreciados e sancionados antes do fim de setembro. Assim, há tempo de cumprir a exigência de noventena para que a Reforma entre em vigor a partir de janeiro de 2021.

• Confira a cartilha que explica todas as propostas da Reforma Tributária RS

Confira algumas das propostas anunciadas:

• Simplificação com redução do número de alíquotas do ICMS

O modelo atual de tributação no RS tem cinco alíquotas (12%, 18%, 20%, 25% e 30%) e a proposta é reduzir para duas (17% e 25%). Gera simplificação do sistema, com eficácia operacional, redução de custos e segurança jurídica. A mudança será gradativa, observado o período de transição, e estará concluída em 2023.

• Redistribuição da carga

A proposta prevê redução das alíquotas incidentes sobre a maior parte dos produtos, mas também elevação das alíquotas de vinho, refrigerante, aguardente e GLP. Vinho e aguardente, que são tributados a 18%, e refrigerante, com 20%, passariam a ter alíquota de 25%, igualando-se à alíquota já aplicada às outras bebidas (exceto água mineral, refresco, suco e bebidas de frutas). O GLP passa de 12% para 17%. Quanto ao vinho, o RS propõe utilizar a “cola”, que significa usar o mesmo benefício concedido em SC, para que o vinho gaúcho mantenha competitividade no mercado local, frente aos de outros Estados ou mesmo importados.

• Redução da alíquota efetiva para compras internas

Para diminuir os custos de aquisição, o que também gera competitividade, se propõe a redução do imposto a ser pago nas operações internas entre empresas do RS para 12% (atual é 18%). Esse diferimento parcial do pagamento do ICMS é extensivo a empresas do Simples Nacional a partir de 2021.

• Redução do prazo de creditamento do ICMS dos bens de capital

A proposta é reduzir para parcela única o prazo de creditamento do ICMS por aquisição de Bens de Capital, o que, uma vez aprovada no Conselho Nacional de Política Fazendária (Confaz), tornará mais barata a aquisição de máquinas e equipamentos, estimulando a instalação de novas plantas industriais e a renovação das que já estão instaladas no RS.

Reforma tributária de Guedes tem IVA federal e imposto sobre transações digitais

O ministro da Economia, Paulo Guedes: governo quer unificar PIS e a Cofins

A proposta de reforma tributária do ministro da Economia, Paulo Guedes, deve ser enviada nesta semana para a Casa Civil. Segundo apurou a CNN, por enquanto, vai incluir apenas um IVA (Imposto sobre Valor Agregado) federal, unificando o PIS (Programa Integração Social) e a Cofins (Contribuição para o Financiamento da Seguridade Social).

Na visão da equipe econômica, o IVA federal é um avanço importante, porque PIS e Cofins perdem em complexidade apenas para o ICMS (Imposto sobre Circulação de Mercadorias e Serviços). As regras do PIS e da Cofins tem mais de duas mil páginas.

Se forem incluídos o ICMS e o ISS, como prevê a proposta que tramita na Câmara, a União terá que pagar uma compensação aos Estados. Fontes próximas dizem que Guedes tem medo de perder o controle dessa despesa durante a negociação om o Congresso num momento de rombo nas contas públicas.

Leia também:

Para o mercado, reforma tributária vai ficar apenas para 2021

Crítica às permissões de recontratação é erro de interpretação, diz secretário do Trabalho

O governo, no entanto, pode não escapar da discussão de uma IVA completo. O presidente da Câmara, Rodrigo Maia, quer aproveitar que os Estados são favoráveis à unificação do ICMS em um IVA nacional e vai insistir na versão da reforma tributária que já tramita no Congresso.

Segundo analistas que acompanham o assunto, a movimentação de Maia - que anunciou a retomada das discussões de reforma tributária independente do Senado – forçou Guedes a finalmente enviar seu projeto de reorganização dos impostos.

Uma segunda etapa da proposta de reforma tributária do Executivo é a criação de uma contribuição sobre transações digitais com o objetivo de financiar uma política social, dizem fontes a par do assunto. O objetivo é financiar a desoneração da folha de pagamento para os que ganham menos.

Essa nova contribuição viria, portanto, em conjunto com o Renda Brasil. Conforme apurou a reportagem, a “rampa de ascensão social” de Guedes seria um Bolsa Família ampliado, seguido de um pagamento para complementar uma renda mínima e, por fim, desoneração da folha para incentivar a contratação de quem ganha menos.

Essa contribuição sobre transações digitais incidiria sobre bens e serviços adquiridos pela Internet, atingindo em cheio as “big techs”. Segundo um tributarista, a proposta não faz sentido, porque o governo vai onerar as compras digitais e favorecer as compras físicas em meio à pandemia do novo coronavírus.

Lá fora os governos também tentam tributar as transações digtais, mas sem onerar ainda mais o consumo, o que acaba penalizando os mais pobres que consomem mais e poupam menos. Na França, por exemplo, o IVA sobre transações digitais ou físicas é o mesmo.

O governo promete ainda retomar a tributação sobre os dividendos e reduzir o imposto de renda da pessoa jurídica. O tema também é polêmico, mas parece ter melhor aceitação entre deputados e senadores.

Governo negocia desoneração da folha se Centrão aprovar nova CPMF

Por: Correio Braziliense

Publicado em: 15/07/2020 08:06

|

|

| Foto: Mauro Pimentel/AFP |

Senado aprova renegociação de débitos fiscais para empresas no Simples

O projeto também estende o prazo de adesão ao Simples para novas empresas em 2020

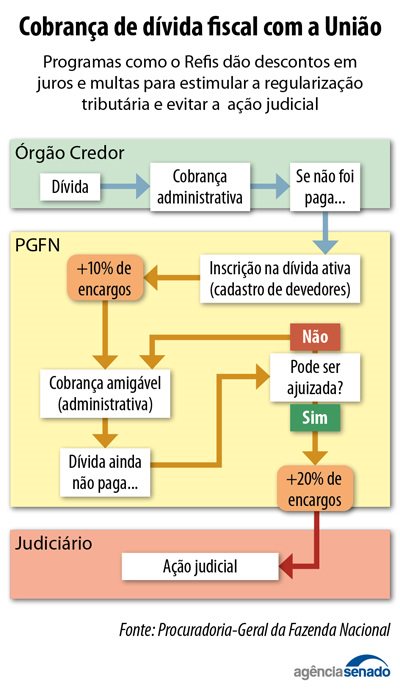

O Plenário do Senado aprovou, em sessão remota deliberativa nesta terça-feira (14), proposta que permite ao governo federal parcelar os débitos fiscais das micro e pequenas empresas enquadradas no Simples Nacional. Poderão ser negociadas as dívidas com a União em fase de cobrança administrativa, já inscritas na dívida ativa e em cobrança judicial. O placar foi de 70 votos a favor. Não houve votos contrários. O PLP 9/2020, que segue para sanção presidencial, tem o objetivo de ajudar pequenos empreendimentos afetados pela pandemia de covid-19.

O projeto também estende o prazo de adesão ao Simples para novas empresas em 2020. Elas terão 180 dias para fazer a adesão, a contar da data de abertura de cada empresa.

O senador Jorginho Mello (PL-SC) foi o relator da proposta, que segue para a sanção presidencial (Marcos Oliveira/Agência Senado)

O texto aprovado estende às empresas sob o regime de tributação Simples Nacional os benefícios da Lei do Contribuinte Legal (Lei 13.988, de 2020): descontos de até 70% sobre multas, juros e encargos e prazo de até 145 meses para pagamento do débito. Já as firmas maiores podem ter desconto de até 50% e prazo de até 84 meses.

Essa lei só não se aplica aos débitos de ICMS, imposto estadual, e ISS, municipal, cuja cobrança esteja a cargo de estados e municípios em razão de convênio com a Procuradoria Geral da Fazenda Nacional (PGFN).

“Preserva-se, portanto, a competência de estados e municípios para a previsão de regulação da transação tributária no âmbito de suas esferas de poder político”, afirma na justificação de seu relatório o senador Jorginho Mello (PL-SC). Ele relatou o projeto analisando o texto juntamente com o PLP 4/2020, do então senador Luiz Pastore, que havia recebido emenda na Comissão de Assuntos Econômicos (CAE). Ele optou pela prejudicialidade do PLP 4 e da emenda da CAE e rejeitou as nove emendas apresentadas ao PLP 9.

— É uma matéria da mais alta importância para o micro e pequeno empresário. Micro e pequenos empresários terão a oportunidade de participar de todos os Refis, de todas as transações tributárias, o que hoje não é permitido. Dá a capacidade e a oportunidade para o micro poder também, quando sair uma negociação tributária — que é o termo moderno do Refis —, o micro está incluído. É uma matéria importante, importantíssima — disse Jorginho Mello.

Público-alvo

De acordo com a PGFN, 3,5 milhões de contribuintes inscritos em dívida ativa poderão ser beneficiados. Até 25 de junho, cerca de 30 mil acordos já haviam sido homologados. O órgão espera negociar R$ 56 bilhões em dívidas e arrecadar R$ 8,2 bilhões até o fim de 2023. Para operacionalizar a transação, a procuradoria criou um procedimento com duas etapas. A primeira é a adesão, cujo prazo termina em 29 de dezembro deste ano.

Para contribuintes com débitos inferiores a R$ 150 milhões, a adesão é eletrônica, seguida de uma análise da capacidade de pagamento feita pela PGFN de acordo com as informações prestadas. São exigidos documentos sobre a situação patrimonial, o faturamento, em caso de pessoa jurídica, e a renda, em caso de pessoa física. Contribuintes com dívidas acima de R$ 150 milhões devem solicitar eletronicamente uma proposta individual de acordo.

Parcelamento

Analisados os documentos e deferida a transação, a PGFN enviará ao contribuinte a proposta para assinatura. A empresa então terá dois períodos para liquidação da dívida. O chamado momento de estabilização, em que deverão ser pagos cerca de 4% do total do débito (já com os descontos sobre multas e encargos) em 12 parcelas mensais.

No segundo momento, o de retomada, poderá ser concedido prazo de até 72 meses, com as parcelas calculadas com base no faturamento. Para pessoas físicas, empresas de pequeno porte, Santas Casas, instituições de ensino, ONGs e, se convertido em lei o PLP 9, micro e pequenas empresas no Simples Nacional, poderão ser concedidas até 133 parcelas adicionais, dependendo do valor da dívida.

Débitos com o FGTS e multas penais ou criminais não podem ser objeto dessa negociação.

A chamada transação tributária, prevista no Código Tributário Nacional (Lei 5.172, de 1966), foi ampliada pela Lei 13.988, que criou a transação tributária excepcional em razão da covid-19. Os benefícios, no entanto, são diferentes da anistia e parcelamento de débitos adotados pelos vários Refis (Programa de Recuperação Fiscal) oferecidos desde 2000. Enquanto esses programas concedem descontos e prazos maiores de forma linear a todos os contribuintes, a Lei do Contribuinte Legal prevê uma análise da situação de cada empresa e a oferta de condições específicas.

Prazo do Simples

Pelo PLP 9/2020, as microempresas e empresas de pequeno porte em início de atividade poderão optar pelo Simples após 30 dias de deferida a inscrição municipal ou estadual e em até 180 dias da data de abertura registrada no CNPJ. O prazo atual é de 30 dias a partir do deferimento da inscrição municipal ou estadual e até 60 dias após a inscrição do CNPJ.

O PLP 9/2020, apresentado pelo deputado federal Mauro Bertaiolli (PSD-SP), foi aprovado na Câmara dos Deputados no final de maio.

Fonte: Agência Senado

Receita e PGFN prorrogam por 30 dias validade de certidões conjuntas

A medida foi publicada hoje no Diário Oficial da União

Publicado em 14/07/2020 - 10:57 Por Kelly Oliveira – Repórter da Agência Brasil - Brasília

A Secretaria da Receita Federal do Brasil (RFB) e a Procuradoria-Geral da Fazenda Nacional (PGFN) prorrogaram por mais 30 dias o prazo de validade das Certidões Negativas de Débitos (CND) e das Certidões Positivas com Efeitos de Negativas (CNEND), ambas relativas a créditos tributários federais e à Divida Ativa da União.

A medida está prevista pela Portaria Conjunta RFB/PGFN nº 1.178, de 13 de julho de 2020, publicada no Diário Oficial da União de hoje (14).

Inicialmente, em decorrência da pandemia causada pelo novo coronavírus, que impôs a paralisação das atividades empresariais, a Receita e a PGFN editaram a Portaria Conjunta RFB/PGFN nº 555, que prorrogou por 90 dias o prazo de validade das CND e das CPEND válidas em 24 de março de 2020, data de publicação da Portaria Conjunta.

“Porém, passados os 90 dias, a expectativa de retomada da atividade econômica não se verificou em sua plenitude. Por essa razão, conclui-se ser necessário conceder nova prorrogação por 30 dias, prazo que, supõe-se, ser suficiente para o restabelecimento da maior parte das atividades empresariais”, diz a Receita.

A CND é emitida quando não há pendências em nome do sujeito passivo relativas a débitos, dados cadastrais e apresentação de declarações administrados pela Receita Federal, ou inscrição na Dívida Ativa da União. A CPEND é emitida quando existe uma pendência, porém ela está com seus efeitos suspensos (por exemplo, em virtude de decisão judicial). As duas certidões são necessárias para que as pessoas jurídicas exerçam uma série de atividades, como, por exemplo, participar de licitações ou obter financiamentos.

A Receita destaca que as medidas valem apenas para as certidões conjuntas que já foram expedidas e ainda estão no período de validade e visam a minimizar os efeitos decorrentes da crise para a atividade econômica em âmbito nacional.

Entra em vigor nova classificação de atividade econômica

Muda, por exemplo, o código da atividade de manutenção e reparação de equipamentos transmissores de comunicação

Com a entrada em vigor do Decreto 10.410/2020 fica alterada a tabela de CNAEs Preponderantes e respectivas alíquotas de GILRAT (sigla correspondente à Contribuição do Grau de Incidência de Incapacidade Laborativa decorrente dos Riscos Ambientais do Trabalho) necessárias para os cálculos do eSocial. As alterações envolveram a inclusão, a exclusão e a alteração na descrição de algumas de Atividades Econômicas (CNAEs), permanecendo inalteradas as correspondentes alíquotas.

Aqueles Empregadores (PJ e PF) que utilizam algum dos CNAEs relacionados na tabela abaixo deverão alterar para um CNAE vigente.

CNAEs excluídos a partir de julho 2020

| Código CNAE | Descrição | Alíquota (%) GILRAT |

| 1610201 | Serrarias com desdobramento de madeira | 3 |

| 1610202 | Serrarias sem desdobramento de madeira | 3 |

| 3312101 | Manutenção e reparação de equipamentos transmissores de comunicação | 2 |

| 4541205 | Comércio a varejo de peças e acessórios para motocicletas e motonetas | 3 |

| 4713001 | Lojas de departamentos ou magazines | 3 |

| 4713003 | Lojas duty free de aeroportos internacionais | 2 |

| 5611202 | Bares e outros estabelecimentos especializados em servir bebidas | 3 |

| 5812302 | Edição de jornais não diários | 2 |

| 8630505 | Atividade odontológica sem recursos para realização de procedimentos cirúrgicos | 1 |

Aqueles Empregadores (PJ e PF) que utilizam esses CNAEs no cadastro da Tabela de Estabelecimento (S-1005) devem promover a retificação dos CNAEs encerrados para um CNAE vigente, clique no link para consultar o Anexo V do Decreto 10.410/2020 que contém a relação de CNAEs vigentes. Caso não promovam a alteração não conseguirão encerrar a folha de pagamento a partir de julho de 2020.

O CNAE Preponderante é declarado pelo Empregador no evento de tabela que identifica os estabelecimentos e obras. Neste evento o empregador declara qual a atividade econômica preponderante exercida pelos trabalhadores, por meio da identificação de um CNAE. Cada CNAE corresponde a um grau de risco laboral e por isso está vinculado a uma alíquota que é utilizada na apuração das contribuições incidentes sobre as remunerações dos trabalhadores dos referidos estabelecimentos.(Com assessoria de imprensa)

Isenção fiscal pode auxiliar País na crise

O Comitê de Datação de Ciclos Econômicos da FGV (Fundação Getulio Vargas) divulgou um comunicado em junho informando que o Brasil entrou em um período de recessão a partir do primeiro trimestre de 2020. A recessão interrompe um ciclo de 12 trimestres com expansão econômica.

O encolhimento da economia brasileira no pós-pandemia já era algo previsto, mas com mais dados disponíveis, prognósticos ajudam a pensar em saídas para a crise, ou, ao menos, minimizar os estragos que ela pode causar. Em entrevista ao programa de TV A Hora e a Vez da Pequena Empresa, o economista e jornalista Luís Artur Nogueira prevê que a economia brasileira encolha 7%, em uma situação que não se tenha um novo fechamento em um período de isolamento social.

Para reverter isso, o governo federal tem lançado programas para tentar ajudar as micro e pequenas empresas, especialmente com a oferta de crédito. Entretanto, o acesso ao crédito tem enfrentado dificuldades. “O fato é que o dinheiro ficou parado nos grandes bancos. O governo tem se esforçado, lançou pacotes, o Banco Central tem dito que o dinheiro vai chegar na ponta. O Tesouro Nacional tem assumido o risco dos empréstimos, mas o fato é que um oligopólio, meia dúzia de bancos – como falou inclusive o ministro Paulo Guedes – está dizendo ‘não’ ao pequeno empresário. E se o crédito não chegar na ponta, milhares de empresas vão falir, vão entrar em recuperação judicial”, afirmou.

O economista explica que essa recusa dos bancos vem do medo de correr risco de calote. “O banqueiro faz uma conta muito simples: ele prefere perder uma parte do que ele já emprestou, a emprestar mais e correr ainda mais risco no futuro. Então, o banco contrai. Tem também uma ineficiência do mercado. Não poderia ter só meia dúzia de bancos controlando 90% do crédito no País. Falta concorrência, falta o governo estimular fintechs para que elas emprestem dinheiro, falta estímulo ao cooperativismo de crédito, que poderia, nesse momento, ter um papel de protagonismo e emprestar para o microempresário que não tem acesso ao grande banco. Falta o governo usar os bancos públicos como indutores dos empréstimos, mas o curioso é que o próprio banco público se comporta como se fosse um banco privado. Ele também tem medo de perder dinheiro, o que é um negócio maluco no meio da crise, porque, quanto menos ele emprestar, mais ele vai perder no futuro, o que é um contrassenso”, explica.

Uma proposta é realizar isenções fiscais para empresas, especialmente com a condição de que elas não demitam. “Se ele está percebendo que pelo canal do crédito não está indo, o que o governo poderia fazer? Vai pelo canal fiscal. Começa a isentar as empresas de impostos, faz uma transferência de renda. Não se fez uma transferência de renda para população de baixa renda, por exemplo? Por que não criar isso para o micro, pequeno e médio? Alguma forma de ter um bônus fiscal, uma espécie de um crédito que ele receba para sobreviver. Alguma forma inteligente tem que ser encontrada para que não dependa dos bancos”, propõe.

A isenção fiscal e a ajuda direta ao micro e pequeno empresário poderão ser uma saída também para que, no futuro, a arrecadação do governo não caia drasticamente. “Sai mais barato para o governo injetar dinheiro na economia e salvar as empresas do que depois ficar pagando seguro-desemprego. Sai mais barato para você salvar o emprego hoje e garantir arrecadação de amanhã, porque a empresa não quebra. Amanhã ela volta a funcionar, a pagar imposto, então o governo vai ganhar lá na frente”, destaca.

A pesada tributação das empresas

A taxação sobre as receitas das empresas no Brasil é a quarta mais pesada numa lista de 109 países. De acordo com o relatório Corporate Tax Statistics da Organização para Cooperação e Desenvolvimento Econômico (OCDE), com alíquota de 34% neste ano, o Brasil só fica atrás de Índia (alíquota total de 48,3%), Malta e República Democrática do Congo.

O regime de taxação das empresas de cada país pode ser determinante na destinação de investimentos internacionais. Nessa comparação, dos países em pior situação, apenas a Índia tem relevância comparável à do Brasil na captação de recursos.

A tributação das empresas vem caindo no mundo desde 2000, quando estava, em média, em 28,0%; neste ano, é de 20,6%. No período, 88 países reduziram o imposto, 15 não alteraram a tributação e apenas 6 aumentaram as alíquotas (2 não cobravam impostos empresariais).

Entre 2019 e 2020, não houve alteração do regime tributário das empresas que atuam no Brasil, a despeito de, no começo do ano passado, o ministro da Economia, Paulo Guedes, ter anunciado a disposição de cortar a alíquota para 15%. Seria uma redução de mais de 50%. Nada aconteceu desde então e as emergências financeiras decorrentes do enfrentamento da pandemia tornaram menos prováveis, no curto prazo, a redução da carga tributária.

Mesmo com a redução média da alíquota, a tributação paga pelas empresas vem aumentando seu peso na arrecadação tributária total da maioria dos países, o que sugere que as receitas das corporações crescem mais do que as bases de cálculo de outros tributos. Numa média feita em 2017 com 93 países, a OCDE constatou que a taxação das empresas respondeu por 14,6% da receita tributária total, ante 12,1% em 2000.

O peso dessa tributação é maior nos países em desenvolvimento, chegando a 18,6% na África e 15,5% na América Latina, ante 9,3% na média dos países da OCDE. No Brasil, é inferior a 10% da receita total, o que indica maior abrangência de seu sistema tributário na comparação com os de muitos de seus vizinhos.

Quanto à comparação da receita da tributação empresarial com o PIB, o Brasil está na posição intermediária. Essa receita é pouco inferior a 3% do PIB, resultado bem próximo da média da OCDE, de 3%, e abaixo da média latino-americana, de 3,4%.